“Un tacchino vive in una fattoria. Ogni giorno, puntualmente, l’allevatore gli porta da mangiare. Accade il lunedì, il martedì, il mercoledì… e così via per mesi. Il tacchino, osservando questa regolarità, ne deduce una legge: ogni giorno alle 8 riceverà del cibo. La sua fiducia cresce. È certa. Poi arriva il Giorno del Ringraziamento. E quel giorno, invece di essere nutrito, viene sgozzato.”

— Bertrand Russell

Questa parabola — apparentemente grottesca — rappresenta uno degli esempi più chiari e disarmanti del limite dell’induzione: l’errore di proiettare il futuro sulla base del passato, ignorando tutto ciò che si trova al di fuori del nostro orizzonte esperienziale.

Nel contesto finanziario, economico, o anche semplicemente decisionale, siamo molto più simili al tacchino di quanto vorremmo ammettere.

L’induzione: la più comoda delle trappole

Il ragionamento induttivo è alla base di moltissime decisioni umane. Se qualcosa è sempre accaduto, tenderemo a credere che continuerà ad accadere.

La bolla dei tulipani in Olanda nel XVII secolo si è gonfiata proprio così: i prezzi salivano ogni giorno, quindi era “normale” aspettarsi che salissero anche domani.

Lo stesso è avvenuto per le dot-com nel 1999, per il mercato immobiliare americano nel 2007, per Terra/Luna nel 2022.

Tutti quei mercati, come il tacchino, sembravano ben nutriti, floridi, destinati a un futuro radioso. Fino al giorno in cui non lo furono più.

L’illusione della stabilità

Ciò che rende letale la trappola induttivista non è la mancanza di informazioni, ma la falsa sensazione di controllo che deriva dai dati osservabili. Se per 300 giorni un asset è cresciuto, iniziamo a percepire questa crescita come una regola implicita. È la cosiddetta stabilità percepita, un bias cognitivo potente.

Anche le banche centrali, spesso considerate bastioni della razionalità, ne sono state vittime: la Fed nel 2007, pochi mesi prima del collasso di Lehman, dichiarava che “il mercato dei mutui subprime è contenuto”. Anche loro, come il tacchino, avevano dedotto sicurezza da un passato che sembrava stabile.

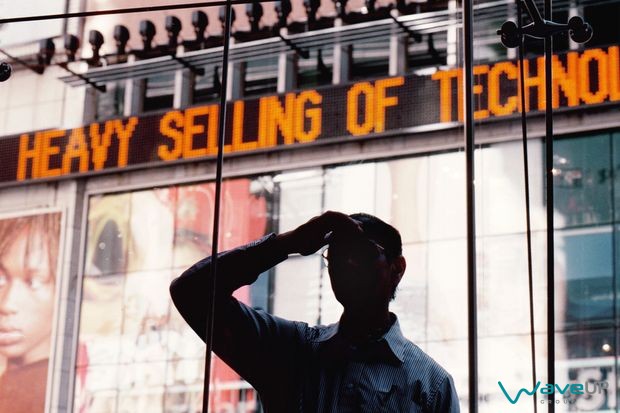

Ed è lo stesso errore che si sta diffondendo oggi, nel 2025, mentre gli indici americani registrano nuovi massimi nonostante l’economia reale mostri segnali di rallentamento, i margini aziendali si assottigliano, e la liquidità si riduce progressivamente con la fine delle politiche ultra-espansive.

Il tacchino moderno: l’investitore in bull market

Negli ultimi anni, soprattutto nel periodo post-Covid, migliaia di nuovi investitori sono entrati nei mercati finanziari conoscendo solo salite.

Il denaro facile, i tassi a zero, la liquidità abbondante hanno prodotto l’illusione che comprare fosse sempre la scelta giusta. Ogni piccolo calo veniva chiamato “buy the dip”. Ogni nuovo massimo veniva visto come normale. Chi metteva in guardia, come Cassandra, veniva ignorato.

Ma oggi, nel cuore del 2025, il ciclo rialzista mostra segni evidenti di esaurimento strutturale: lo smart money sta lentamente defluendo, le correlazioni con le obbligazioni si stanno invertendo, e l’attenzione è tutta su una manciata di titoli tech — come accadde nel 2000.

È qui che il tacchino diventa specchio.

Il Ringraziamento dei mercati

Il problema dell’induzione non è tanto il fatto che spesso funziona, ma che smette di funzionare all’improvviso e in modo traumatico.

Nessun modello predittivo avrebbe potuto prevedere con precisione il fallimento di Credit Suisse. Nessuna AI aveva anticipato che la Silicon Valley Bank sarebbe collassata in 48 ore. Nessuno si aspettava che il giorno dopo il downgrade del debito USA da parte di Fitch, i mercati salissero.

Eppure, oggi siamo ancora qui, con la convinzione che “finché la Fed tiene sotto controllo l’inflazione”, tutto andrà bene. Ma ogni ciclo ha un punto di rottura. E ogni ciclo rialzista, come ogni tacchino ben nutrito, ha una fine.

Come evitare la fine del tacchino

La vera lezione è semplice, ma difficile da accettare: l’osservazione del passato è utile, ma non sufficiente.

Un investitore consapevole dovrebbe sempre chiedersi:

Cosa potrebbe invalidare completamente questo scenario?

Che cosa sto dando per scontato?

Chi trae vantaggio dal fatto che io continui a comportarmi così?

Chiunque operi nei mercati deve allenarsi alla metacognizione, ovvero a pensare al proprio modo di pensare. Non è paranoia, è strategia.

Conclusione: uscire dal recinto

Il tacchino muore perché non sa di essere in un recinto. Non conosce il contesto più ampio. Non sospetta nemmeno che esistano eventi che non ha mai visto.

L’investitore o il trader che non tiene conto dei rischi esogeni, delle variabili politiche, dei cicli storici e dei cambiamenti strutturali del sistema finanziario, fa la stessa fine. Forse non oggi. Forse non domani. Ma è solo questione di tempo.

Il vero professionista non chiede “cosa è successo finora?”, ma “cosa potrebbe accadere che non è mai successo?”.

E proprio in quella domanda si trova la differenza tra il pensiero strategico e l’illusione induttiva.

Rimani aggiornato!

Vuoi approfondire il ciclo economico dei mercati finanziari? Seguici su waveupgroup.com, dove l’analisi incontra la visione.