Giugno 2025 – I prezzi sembrano stabili. I grafici non urlano. I titoli parlano di “normalizzazione”. Ma il comportamento dei capitali racconta un’altra storia: chi sa stare in silenzio si sta preparando. E chi grida troppo, spesso lo fa in ritardo.

Smart Money e Dumb Money: due mondi che non si incontrano

Ogni ciclo di mercato è una conversazione a due voci.

La prima è esperta, silenziosa, disciplinata.

La seconda è impulsiva, reattiva, guidata dalla narrativa dominante.

Sono lo Smart Money e il Dumb Money.

Due modi opposti di stare nei mercati. Due modi incompatibili di leggere il rischio.

- Smart Money è il capitale professionale: hedge fund, asset manager istituzionali, insider aziendali.

Non seguono l’emozione. Operano su asimmetrie. Comprano nella paura, vendono nell’euforia.

Sono sempre un passo avanti. Perché leggono i segnali prima che diventino evidenti. - Dumb Money è il comportamento aggregato del pubblico retail: il trader privato, l’investitore reattivo, l’utente influenzato dai social.

Entra quando i prezzi sono saliti. Esce nel panico.

Cerca conferme. E spesso arriva quando il treno è già partito.

Questa distanza tra chi guida e chi insegue è uno dei segnali più preziosi nel timing dei mercati.

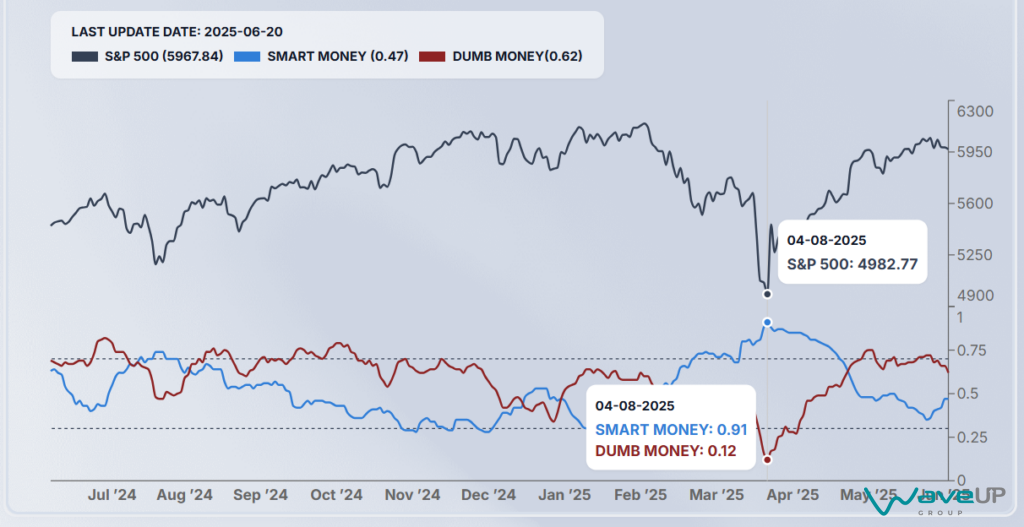

Aprile 2025: un’occasione quasi scolastica

I dati di aprile erano inequivocabili:

Smart Money Confidence: 0.91

Dumb Money Confidence: 0.12

Outlook 2 mesi: +4,4%

Le mani forti compravano nel panico. Il pubblico vendeva in massa.

Era uno di quei segnali rari, da manuale.

Chi ha agito allora, oggi si trova con un S&P 500 passato da 4.850 a quasi 6.000 punti in due mesi.

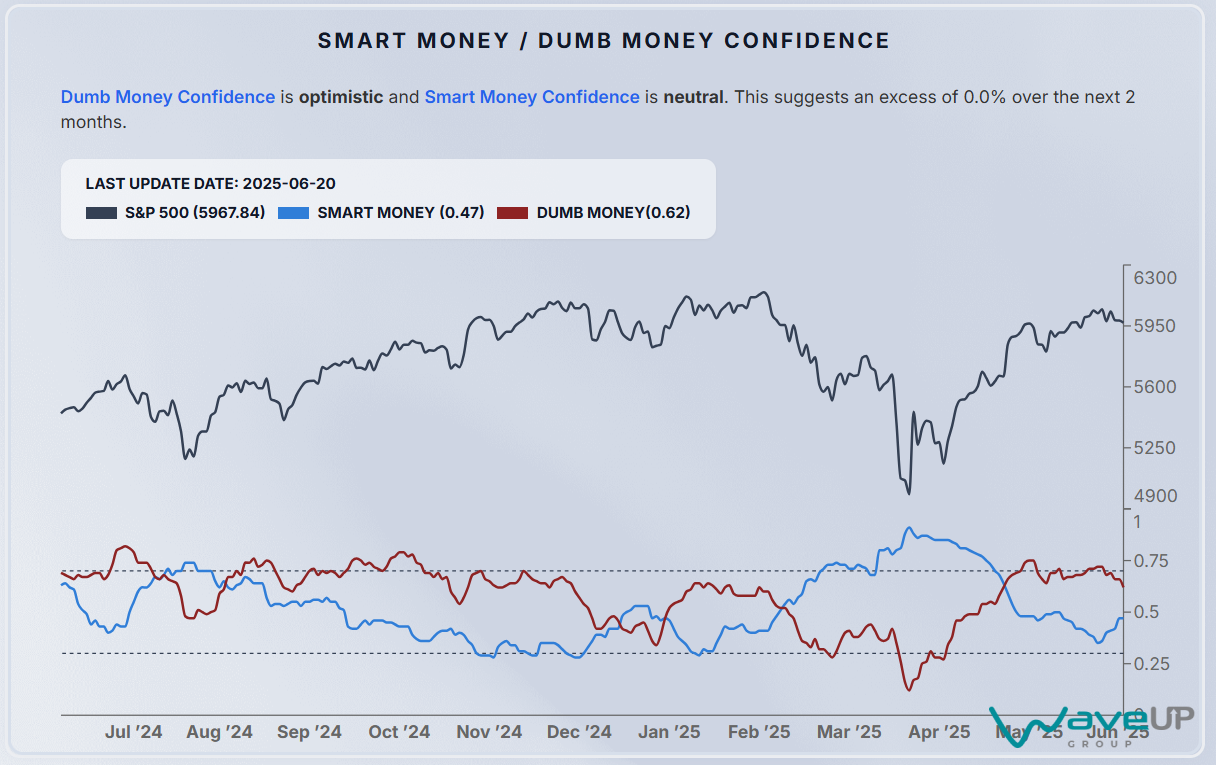

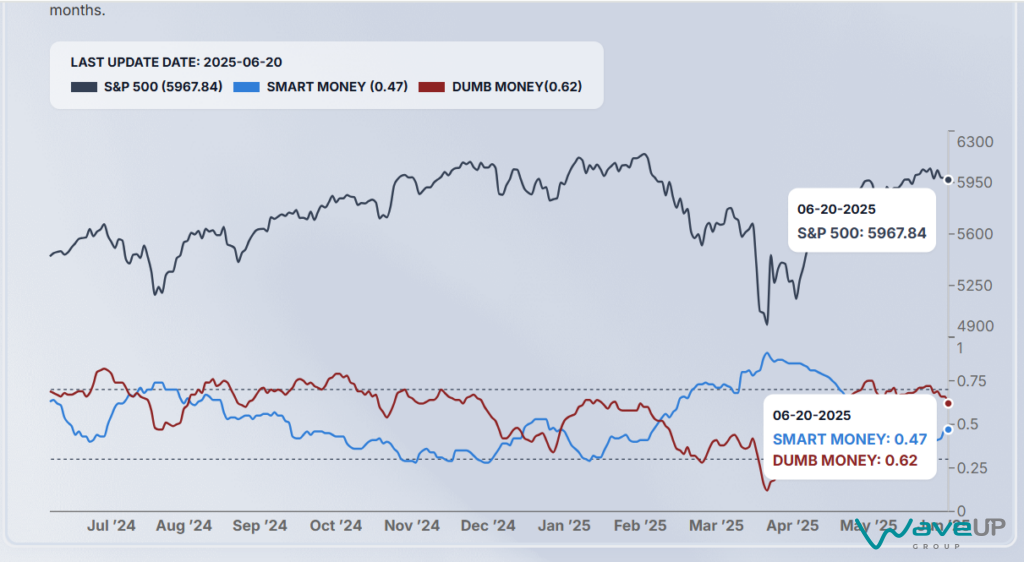

Giugno 2025: la struttura è cambiata

Smart Money Confidence: 0.47

Dumb Money Confidence: 0.62

Outlook 2 mesi: 0.0%

La divergenza non c’è più.

Il pubblico ha ricominciato a comprare, con convinzione crescente.

Le mani forti sono rientrate in campo, ma con cautela. Nessun eccesso. Nessun entusiasmo.

La fiducia dello Smart Money è cresciuta da 0.35 a 0.47 in un mese. È una risalita strategica, ma non offensiva.

Non è accumulo. Non è distribuzione.

È una pausa operativa ad alta osservazione.

Lo Smart Money non sta uscendo. Sta aspettando che qualcuno, ancora una volta, sbagli lato del trade.

Perché la risalita dello Smart Money non cambia il quadro

Per i più attenti, non sarà passato inosservato che l’indice Smart Money è in crescendo.

Dopo aver acquistato in modo netto a marzo e aprile, le mani forti si erano ritirate.

Ora stanno lentamente tornando.

Ma è una risalita che non spinge. Osservano, ribilanciano, selezionano.

Non guidano il trend. Lo accompagnano a distanza.

E mentre lo Smart Money sale piano, il retail accelera.

È probabile che vedremo nuovi massimi di breve sul mercato, ma con una spinta quasi interamente sostenuta dal Dumb Money.

Un rally guidato dal pubblico è fragile. È costruito su convinzione emotiva, non su fondamentali.

E come tutti i rally di entusiasmo eccessivo, non regge a lungo se manca il sostegno professionale.

Il contesto macro rafforza l’indecisione

Indici e volatilità

S&P 500: 5.967 punti

Nasdaq 100: +28% YTD, ma iperconcentrato

Russell 2000: ancora in range

VIX: 13,4 → compressione da eccesso di fiducia

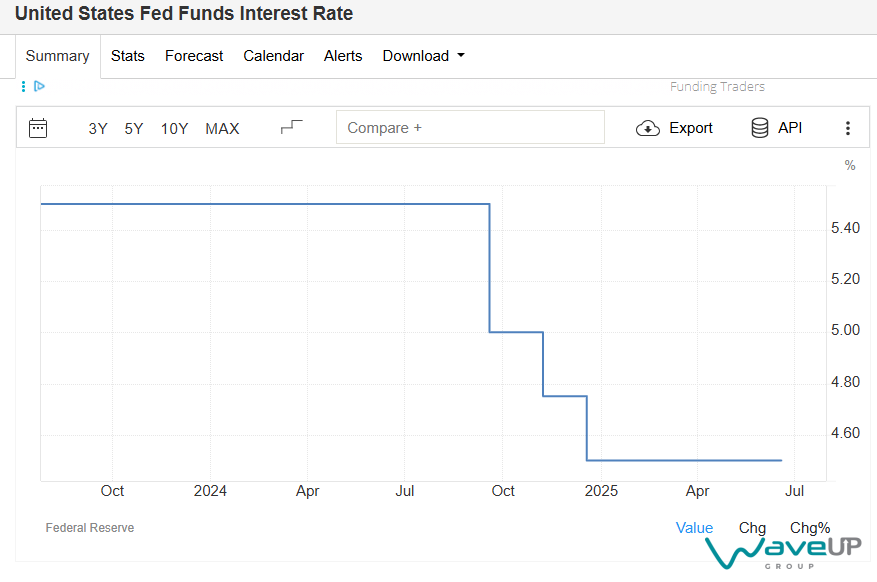

Inflazione e Fed

Core CPI (maggio): 2,8%

PCE: 2,6%

Tassi Fed: ancora fermi al 5,25%

Tagli attesi: 3 entro dicembre, ma condizionati dai dati

Occupazione

Disoccupazione: 3,9%

Assunzioni: in calo costante

JOLTS: sotto 9 milioni → raffreddamento soft

Il quadro è incerto. Non è recessivo. Ma non è neanche espansivo.

È equilibrio. E l’equilibrio, nei mercati, è il preludio di un nuovo squilibrio.

Cosa fare ora

1. Non inseguire il pubblico

Se arriveranno nuovi massimi, saranno spinti dal capitale meno disciplinato.

Inseguire adesso significa accettare un rischio sproporzionato rispetto al potenziale rendimento.

2. Cercare qualità, non direzione

Lo Smart Money rientra dove ci sono fondamentali solidi, pricing power e difensività.

La selezione sarà più importante del timing.

3. Aspettare il prossimo squilibrio reale

Le vere occasioni non nascono dalla calma. Nascono dalla distorsione.

Quando il Dumb Money tornerà in panico, o lo Smart Money tornerà sopra 0.80, allora sarà tempo di agire.

Fino ad allora, la strategia è semplice: non perdere ciò che si è già guadagnato.

5 strategie da osservare nei grandi macro trend

In un contesto laterale, la selezione settoriale e tematica diventa fondamentale.

Ecco 5 macro trend che stanno già definendo l’asset allocation di lungo termine:

Transizione energetica

Segnale attuale: accelerazione degli investimenti pubblici USA/UE in infrastrutture green

Strategia: seguire i flussi su elettrificazione, grid resilience, materiali critici

Politica monetaria in transizione

Segnale attuale: attese di allentamento Fed, ma con dati ancora incerti

Strategia: cautela sui ciclici, selezione di settori sensibili ai tassi (come real estate e utilities)

Decentramento industriale

Segnale attuale: reshoring USA ed Europa, disimpegno dalla Cina

Strategia: valutare manifattura snella, logistica flessibile e tecnologia localizzata

Automazione e AI

Segnale attuale: forte crescita dei Capex in AI e chip, ma segnali di bolla nei multipli

Strategia: preferire l’infrastruttura rispetto ai nomi frontali da narrativa

Rischio sovrano e debito pubblico

Segnale attuale: debito USA sopra il 130% del PIL, tensioni su rating

Strategia: selettività nella duration obbligazionaria, interesse per “hard assets” come alternative reali

Questi trend non devono essere rincorsi con euforia, ma studiati con pazienza. Il tempo dell’indice sta finendo. Inizia quello della scelta.

Conclusione: nuovi massimi, vecchi errori

Il mercato può salire ancora, ne ha tutte le possibilità e caratteristiche per farlo.

Ma se lo farà (teniamoci sempre prudenzialmente con il condizionale), sarà senza la spinta delle mani forti.

Sarà un rialzo leggero, instabile, retto dal capitale più rumoroso.

E quando il rumore smette, resta il silenzio.

E nel silenzio, chi ha pazienza ricostruisce.

Rimani aggiornato!

Vuoi approfondire il ciclo economico dei mercati finanziari? Seguici su waveupgroup.com, dove l’analisi incontra la visione.